Opis

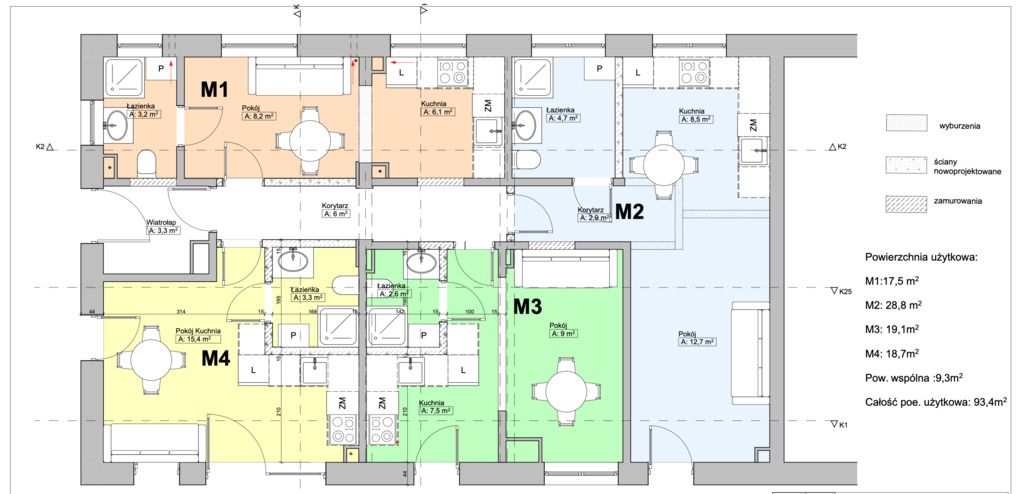

Inwestycja, która zarabia na papierze i w praktyce 94,73 m² na Bielanach/Młocinach, wysokość 300 cm, taras + ogród ok. 100 m². Lokal w stanie deweloperskim zaprojektujesz pod 4 kawalerki — gotowy model na stabilny cashflow z popytu generowanego przez WAT / AWF / UKSW i bliskość M1 (Młociny ~10 min autobusem, linia 210). Czynsz i media po stronie najemców — niskie OPEX po Twojej stronie. Liczby, które mają sens: CAPEX wykończenia: ~240 000 zł łącznie (~60 000 zł / kawalerkę) Przychód z najmu po podziale (4 kawalerki): A: 2 000 zł/mies. → 24 000 zł/rok B: 2 500 zł/mies. → 30 000 zł/rok C: 2 500 zł/mies. → 30 000 zł/rok D: 3 200 zł/mies. → 38 400 zł/rok Razem: 10 200 zł/mies. → 122 400 zł/rok Indeksacja +5% w 2. roku: przychód ok. 128 500 zł/rok → ROI rośnie do ~9,6% (dla tańszego zakupu) Opłaty i media po stronie najemców — minimalizujesz koszty operacyjne i ryzyko zjadania rentowności. Co realnie zyskujesz jako inwestor Cashflow-first – cztery niezależne strumienie przychodu zamiast jednego najemcy. Elastyczny exit – trzymasz dla dochodu pasywnego albo sprzedajesz po stabilizacji najmu (udokumentowane wpływy = mocniejsza cena). Przewaga produktowa – 300 cm wysokości, taras i ogród ~100 m² to rzadkość w tym metrażu; lepsza konwersja ogłoszeń, wyższe stawki. Szybkie wdrożenie – stan deweloperski = aranżujesz pod model najmu, CAPEX ~60 tys. zł/kawalerkę jest przewidywalny. Silny popyt – sąsiedztwo uczelni (WAT/AWF/UKSW), bliskość metra M1, pełna infrastruktura (Żabka, Netto, paczkomat, fitness, kosmetyka, weterynarz, pracownia cukiernicza, 2 restauracje) + zieleń (Kampinos). Miejsce parkingowe dodatkowo płatne 50.000 zł, *Przedstawiona koncepcja nie jest ostateczna i rozkład mediów w mieszkaniu pozwala na dalsze modyfikacje.